“美元微笑理论”创立者、资产管理公司Eurizon SLJ Capital首席执行官史蒂芬·詹(Stephen Jen)近日发表重要预测称,美联储降息或促使中国企业抛售高达1万亿美元的美元计价资产,从而推动人民币升值至多10%。詹先生指出,当前货币市场面临的最大风险在于货币价值的未被合理定价,而人民币有望成为这一风险调整过程中的关键角色。他形象地比喻道:“想象一下雪崩般的资金回流,人民币将会显著升值,且这一升值幅度对中国而言是既适度又可接受的,预计范围在5%至10%之间。”自疫情爆发以来,中国企业通过海外投资积累了超过2万亿美元的资产,这些资产的利率普遍高于人民币计价资产。詹分析称,美联储降低借贷成本,美元资产的相对吸引力将减弱,进而可能引发大量“保守型”资金回流中国。随着中美之间利差迅速缩小,资金规模预计可达1万亿美元。以“美元微笑”理论而闻名的詹进一步预测,若美国物价持续下跌,美联储可能会采取比市场预期更为激进的降息措施。加之当前美元估值偏高、美国面临双重赤字问题以及市场对经济软着陆的预期,均强化了其关于美元将贬值的观点。

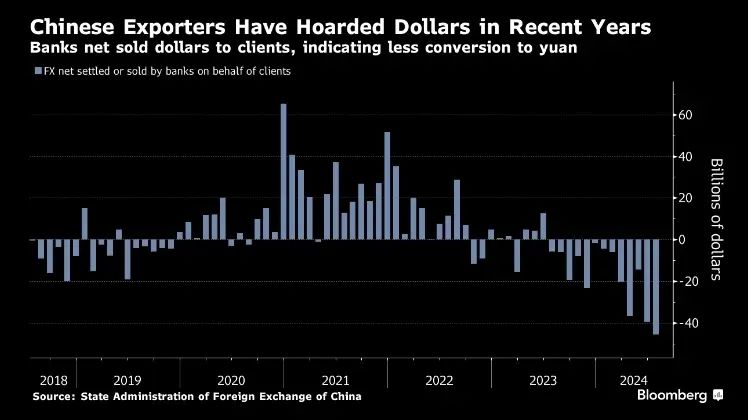

詹强调这一系列因素将共同推动人民币兑美元汇率走高。他特别指出,如果中国央行不采取措施吸收多余的美元流动性,人民币的升值幅度可能会更加显著。美联储主席杰罗姆·鲍威尔上周五在杰克逊霍尔研讨会上明确表示,美国降息时机已经成熟,进一步增强了市场对人民币升值的预期。詹提醒,在美联储首次降息后,人民币的大幅升值可能不会立即发生,而更可能在美国经济实现软着陆或通胀压力在不引发经济衰退的情况下得到有效控制时出现。詹的最新观点与中银证券全球首席经济学家管涛不谋而合,双方均指出人民币存在因多重因素而快速大幅升值的风险。这一风险主要源于出口商结汇和套息交易平仓,尤其是当前全球金融市场环境下,人民币作为融资货币的套利交易若剧烈波动,可能引发亚太市场的新一轮恐慌。詹强调,历史经验表明,类似日元套利交易平仓的连锁反应曾波及多个市场领域,人民币套利交易的潜在崩盘同样不容忽视。尽管存在这样的风险,但中国央行具备平抑市场剧烈波动的能力。中国央行拥有多种工具来引导市场预期并维护汇率稳定,包括调整每日人民币兑美元中间价以及外汇存款准备金率等。这些措施有助于缓解市场紧张情绪,避免人民币汇率出现大幅波动。值得注意的是,尽管中美利差近期逐渐收窄,但仍有较大差距,这在一定程度上抑制了企业迅速出售外汇资产的冲动。然而,詹的预测更为激进,他估计中国出口商和跨国公司自2022年以来积累的美元头寸中,有相当一部分可能因市场环境和政策变化而迅速撤离,涉及金额可能高达1万亿美元。

相比之下,其他机构的预测值则相对保守。麦格理集团预估这一数字超过5000亿美元,而澳新银行则估计为4300亿美元。尽管如此,所有分析均指向了一个共同的趋势:人民币正面临来自多方面的上行压力,而中国央行将在此过程中发挥关键作用,确保市场平稳运行。